Nell’era del tasso zero

“DAL RENDIMENTO SENZA RISCHIO AL RISCHIO SENZA RENDIMENTO”

COSI’ PARLAVA IL GURU DEGLI INVESTIMENTI WARREN BUFFET

10 03 2016 – Quando Mario Draghi, ha azzerato e poi reso negativi i tassi nominali della Bce contava sugli effetti positivi di questa manovra quali: crescita economica, riduzione del peso sui debitori, aumento inflazione.

Oltre a Mario Draghi, anche la Bank of Japan, la Svezia, la Svizzera e la Danimarca hanno azzerato e reso negativi i tassi.

Purtroppo da un’attenta analisi, portare alla lunga una politica di tassi negativi può essere cosa veramente deleteria.

Dal punto di vista dei mercati finanziari, le Borse vivono questo ribasso dei tassi non come uno stimolo ma come una sorta di tentativo di salvataggio disperato e la reazione è un aumento della volatilità.

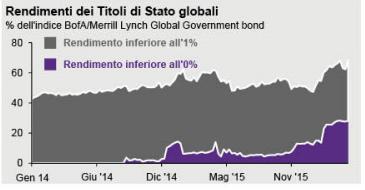

Altro verso della medaglia: la riduzione dei tassi, comporta anche un abbattimento del rendimento dei Titoli di Stato, che per lo Stato rappresenta una boccata di ossigeno, ma per i sottoscrittori rappresenta un crollo di certezza perché sottoscrivere un titolo di Stato a tassi negativi e portarlo fino alla scadenza, significa riprendere meno soldi di quanti se ne siano investiti, con un autentica perdita di valore d’acquisto.

BCE, TUTTI GLI EFFETTI DEI TASSI NEGATIVI

Milano Finanza, 14 08 2016

E se la politica dei tassi d’interesse negativi fosse controproducente? La domanda se la pone il Wall Street Journal, senza dare una risposta univoca. Dall’11 giugno 2014 la Bce ha portato sotto lo zero i tassi sui depositi delle banche commerciali presso lo stesso istituto di Francoforte (attualmente sono a -0,40%). L’obiettivo sarebbe quello di spingere consumatori e aziende a spendere e investire, visti i conseguenti bassissimi o addirittura negativi rendimenti dei conti correnti e degli asset più sicuri come i titoli di Stato. Questo dovrebbe stimolare la domanda di beni di consumo, aumentare l’inflazione e stimolare la crescita economica.

E se la politica dei tassi d’interesse negativi fosse controproducente? La domanda se la pone il Wall Street Journal, senza dare una risposta univoca. Dall’11 giugno 2014 la Bce ha portato sotto lo zero i tassi sui depositi delle banche commerciali presso lo stesso istituto di Francoforte (attualmente sono a -0,40%). L’obiettivo sarebbe quello di spingere consumatori e aziende a spendere e investire, visti i conseguenti bassissimi o addirittura negativi rendimenti dei conti correnti e degli asset più sicuri come i titoli di Stato. Questo dovrebbe stimolare la domanda di beni di consumo, aumentare l’inflazione e stimolare la crescita economica.

Ma i fatti dicono che non è successo niente di tutto questo (dopo due anni la politica dei tassi negativi avrebbe dovuto in effetti cominciare a dare qualche frutto). In Germania, Giappone, Danimarca, Svizzera e Svezia, tutti Paesi dove i tassi sui depositi sono negativi, il tasso di risparmio è addirittura salito. I banchieri centrali, insomma, si sono presi una solenne bocciatura dai risparmiatori.

A titolo d’esempio, il Wall Street Journal cita Heike Hoffman, 54 anni, fruttivendola in una cittadina tedesca. Per lei i tassi sotto zero sono una «follia». La fruttivendola si rivela una cittadina informata perché, rivela, non appena la Bce ha adottato la decisione due anni fa, ha subito ridotto le spese, messo da parte più denaro e comprato oro. «Ho bisogno di risparmiare più di prima per avere abbastanza soldi quando andrò in pensione», spiega la Hoffman. Un’analisi sofisticata di Andrew Sheets, capo strategist di Morgan Stanley dice: «La gente si indebita e spende di più solo quando ha fiducia nel futuro. Con i tassi negativi siamo entrati in un territorio inesplorato, questa politica nei fatti mina la fiducia».

La fruttivendola tedesca sarà certamente all’oscuro dei ragionamenti sofisticati della finanza, ma di sicuro i conti li sa fare. E ha ragione di temere per la sua pensione. Secondo i dati della Bce, i pagamenti degli interessi sui conti correnti sono al livello più basso dal 2000 nell’intera Eurozona. E come sottolinea Hans Joachim Reinke, ceo di Union Investment, all’inizio degli anni 90 a un risparmiatore tedesco ci volevano nove anni per raddoppiare il proprio capitale grazie al cumulo degli interessi, mentre oggi per ottenere lo stesso risultato dovrebbe aspettare 500 anni. Come tutti sanno, inoltre, i fondi pensione e i pensionati sono soliti investire in titoli di Stato, considerati asset sicuri. Ma oggi 12 mila miliardi dollari in bond hanno rendimenti negativi, mentre solo tre anni fa non ce ne era in circolazione nemmeno uno. I risultati sono immaginabili e fanno tremare la fruttivendola tedesca (ma anche quella italiana). Per fare un esempio, i rendimenti di Sampension, il fondo pensione degli statali danesi, sono scesi allo 0,2%, lontanissimi dal 3,5% necessario per mantenere i livelli delle pensioni attese dai suoi iscritti.

Gli effetti indesiderati dei tassi negativi si riflettono non solo sulla redditività della banche (aggravando un situazione già fragile), ma minacciano anche la stabilità finanziaria per via dei riflessi che i tassi bassi di interesse stanno avendo sulle attività correlate (fondi pensionistici ).

Ormai nel mondo ci sono circa 10 miliardi di titoli stato che offrono rendimenti negativi e circa il 60% di essi hanno un rendimento inferiore all’1%.

Qual è l’investimento più redditizio?

nell’epoca tassi negativi? e non solo?

MI STO CHIEDENDO: “QUESTA E’ MAI STATA LA DOMANDA GIUSTA?”

E’ POSSIBILE CHE PRIMA SI DEBBA PARLARE DI PIANIFICAZIONE FINANZIARIA?